.信贷风险管理新工具:CRM客户管理软件的应用探索

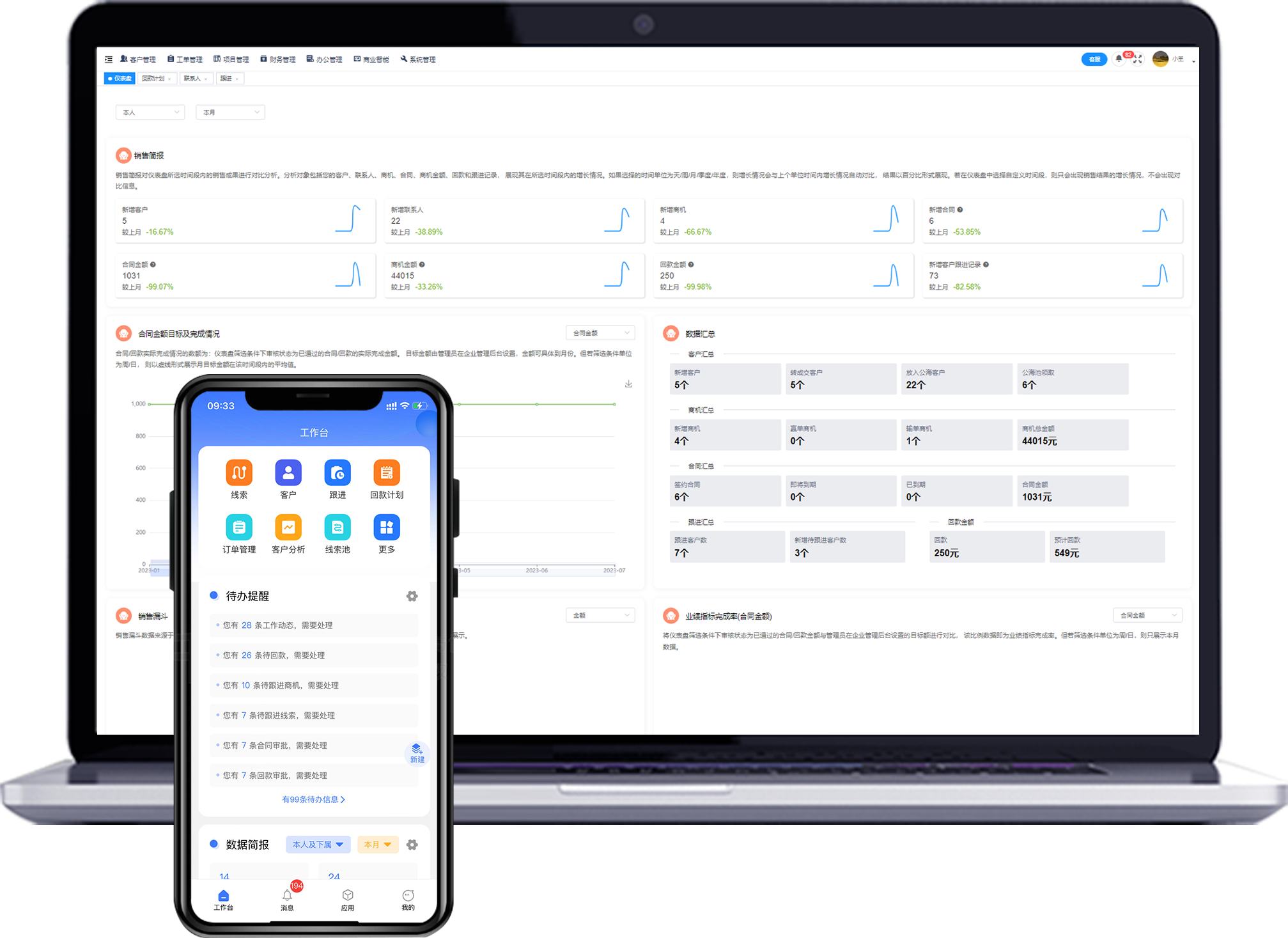

CRM客户管理系统主要模块有客户管理模块(公海、线索、线索池、跟进记录、报价单、合同管理、回款管理)、项目管理模块(完全自定义表单流程)、工单模块(完全自定义表单流程)、员工管理(不同权限设置)、进销存、财务管理等。

核心功能有:查重功能,批量导入导出,回收站、微信报单等。

演示账号可查看所有功能,联系我们:18303410875(同微信)

信贷风险管理新工具:CRM客户管理软件的应用探索

在信贷风险管理领域,随着技术的不断进步和市场需求的日益复杂化,传统的管理工具和方法已难以满足现代金融机构的高效、精准管理需求。近年来,CRM(客户关系管理)客户管理软件作为一种创新的信贷风险管理工具,逐渐受到金融机构的青睐。本文将对CRM客户管理软件在信贷风险管理中的应用进行深入探索。

一、CRM客户管理软件概述

CRM,即Customer Relationship Management,旨在帮助企业更好地管理与客户之间的交互和关系。CRM客户管理软件通过集中存储和管理客户信息、自动化销售流程、提供多渠道沟通等功能,助力企业提升客户关系管理能力,实现可持续发展。

二、CRM在信贷风险管理中的应用

- 客户信息整合与管理

- 优化贷款业务流程

CRM系统在贷款业务流程中发挥着重要作用。从贷款申请处理到信用评估,再到还款跟踪,CRM系统能够自动化处理各个环节,减少人工干预,提高工作效率。例如,系统提供在线申请表单,客户可以通过网络提交贷款申请,减少纸质工作和人力资源消耗。此外,系统能够自动验证申请信息的真实性,如验证身份证号码、收入证明等,确保申请信息的准确性。

- 增强客户体验与沟通

- 强化风险管理能力

CRM系统具备强大的数据分析功能,可以对客户数据进行深度挖掘和分析,识别潜在的风险因素。通过对客户信用评分、逾期记录等数据进行分析,系统可以帮助金融机构识别高风险客户,并制定相应的风险管理策略。同时,系统支持对客户信用状况的动态评估,定期更新客户的信用评分,确保信息的时效性。这有助于金融机构及时采取措施进行风险防控,降低不良贷款率,保障资产质量。

三、CRM在信贷风险管理中的优势与挑战

优势

- 数据整合与分析:CRM系统能够整合多渠道数据,提供全面的客户画像,为风险管理提供有力支持。

- 流程自动化:自动化处理贷款业务流程,减少人工干预,提高工作效率和准确性。

- 实时沟通:提供多种沟通方式,确保信息畅通无阻,增强客户体验。

- 风险预警:通过数据分析功能,及时识别潜在风险因素,为风险管理提供前瞻性支持。

挑战

- 数据安全性:需要确保客户数据的安全性和隐私保护,避免数据泄露和滥用。

- 系统兼容性:需要与金融机构现有的业务系统进行兼容和集成,确保数据的无缝对接和共享。

- 员工培训:需要对员工进行CRM系统的操作培训,确保员工能够熟练掌握并有效使用系统。

四、结论与展望

CRM客户管理软件在信贷风险管理中的应用为金融机构带来了诸多便利和优势。通过整合客户信息、优化业务流程、增强客户体验与沟通以及强化风险管理能力等方面,CRM系统助力金融机构实现高效运营和业绩提升。然而,在应用过程中也面临着数据安全性、系统兼容性和员工培训等方面的挑战。未来,随着技术的不断进步和市场需求的不断变化,CRM系统将在信贷风险管理中发挥更加重要的作用。金融机构应积极探索和应用新的CRM技术和方法,以适应日益复杂多变的金融市场环境,保障自身的稳健运营和可持续发展。